كمتداول من المؤكد أنك تبحث عن طريقه تحميك من خطر الخساره إما بتحويل خسارتك لمكسب أو تقليل حجم الحسائر قدر الامكان ..! سنقدم لك طريقه مهمه جدا فى التداول توفر لك هذه الحمايه وهى استراتيجية التحوط أو استراتيجية الهيدج

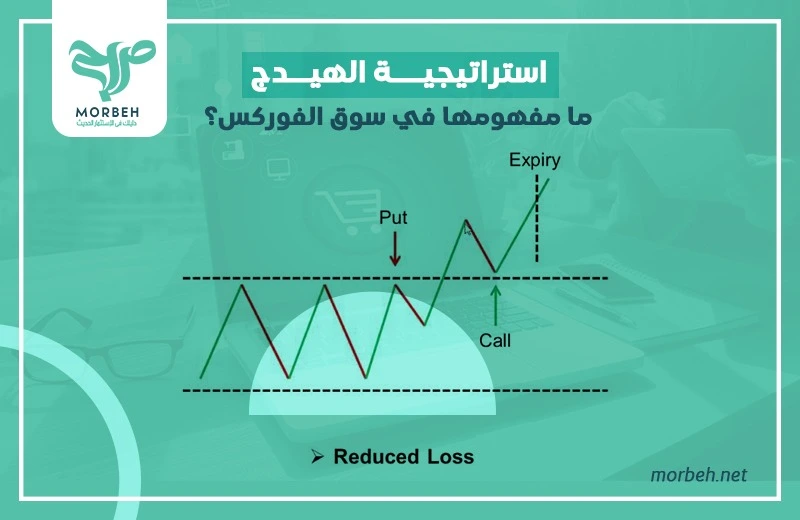

يعتبر الغرض من الهيدج بسوق الفوركس يعتمد علي تحويل الصفقات الخاسرة إلى صفقات مربحة , أو الخروج من الصفقة بأقل خسارة ممكنة.

التحوط أو الهيدج (Hedging) هو استثمار يحمي أموالك من المواقف الخطرة. يتم إجراء التحوط لتقليل أو تعويض فرصة فقدان أصولك لقيمة. كما أنه يحد من خسارتك إلى مبلغ معروف إذا كان الأصل لا يفقد قيمته. إنه مشابه للتأمين على المنزل. أنت تدفع مبلغاً ثابتاً كل شهر. إذا قضى حريق على كل قيمة منزلك، فإن خسارتك هي المبلغ الوحيد الذي تدفعه لقاء هذا التحوط.

استراتيجية الهيدج تستخدم لحماية صفقة زوج العملات من حركة معاكسة. عادة ما يكون شكلاً من أشكال الحماية قصيرة المدى عندما يكون المتداول مهتمًا بالأخبار أو حدث يثير التقلبات في أسواق العملات. هناك استراتيجيتان للتداول . الأول هو وضع حد للمخاطر من خلال فتح صفقة معاكسة في نفس زوج العملات، والطريقة الثانية هي التداول على خيارات الفوركس.

استراتيجيات التحوط في تداول الفوركس

– إستراتيجية التحوط المباشرة في تداول العملات الأجنبية

من الواضح أن إحدى استراتيجيات التحوط المباشرة في الفوركس هي فتح مركز بيع وشراء في نفس زوج العملات. ومع ذلك، فإن هذا النهج له عيبان. أولاً، بعد الركود الكبير، أصدرت لجنة تداول العقود الآجلة للسلع الأمريكية في عام 2009 لائحة جديدة وحظرت هذه الممارسة. على سبيل المثال، وفقاً لتلك القواعد الجديدة، إذا فتح المتداول مركزاً طويلاً لزوج يورو / دولار أمريكي ثم حاول فتح مركز قصير مع نفس الزوج، فإن الوسيط ملزم بإغلاق الصفقة الأولى.

– استراتيجيات التحوط باستخدام عقود الخيارات

عقود خيارات العملات الأجنبية هي شكل من أشكال المنتجات المشتقة التي تمنح المتداول الحق، ولكن ليس الالتزام، لشراء أو بيع زوج عملات بسعر محدد مع تاريخ تنفيذ في وقت ما في المستقبل. تُستخدم خيارات الفوركس بشكل أساسي كاستراتيجية تحوط قصيرة الأجل حيث يمكن أن تُنفذ في أي وقت. يأتي سعر الخيارات من أسعار السوق لأزواج العملات، وبشكل أكثر تحديداً العملة الأساسية.

– استراتيجية الهيدج بالاستفادة من ارتباط الفوركس

من الحقائق المعروفة في سوق الفوركس، هناك العديد من الارتباطات بين أزواج العملات الأجنبية. تداول الأزواج هو إستراتيجية تحوط متقدمة في الفوركس تتضمن فتح مركز طويل وواحد قصير من زوجي عملات منفصلين. يمكن أيضاً تبديل زوج العملات الثاني هذا بأصل مالي، مثل الذهب أو النفط، طالما أن هناك علاقة إيجابية بينهما.

– التحوط باستخدام العقود الآجلة

المشتق المالي الآخر هو عقد آجل. على غرار خيارات العملات الأجنبية، فإن التداول الآجل هو اتفاقية تعاقدية بين المشتري والبائع لتبادل العملة في تاريخ مستقبلي. على عكس خيار الشراء، فإن المشتري ملزم بشراء هذا الأصل وهناك المزيد من المرونة في التخصيص. يمكن للمتداولين تسوية عقود العملات الآجلة على أساس النقد أو التسليم في أي وقت خلال الاتفاقية، ويمكنهم أيضاً تغيير تاريخ التنفيذ المستقبلي، وزوج العملات الذي يتم تداوله والحجم الدقيق للعملة المعنية. يفضل بعض المتداولين طريقة تداول المشتقات هذه لأنها تقترح مخاطر أقل قليلاً، خاصة في سياق التحوط من العملة.

أمور يجب مراعاتها أثناء قيامك بعملية الهيدج:

1- إختيار زوج العملات

كما ذكرنا أعلاه أن سوق الفوركس يختلف عن الأسواق الأخرى، حيث أن سوق الفوركس متقلب بطبيعة، بعكس الأسواق الأخرى مثل الاسهم والسندات والتي تكون أكثر ثباتا، وبما أن ازوج العملات ليست على درجة واحدة من الثبات، فالقيام بعملية تحوط على الزوج الخطأ من المحتمل أن يزيد الأمر سوء.

2- حجم رأس المال

من الاعتبارات الأخرى التي يجب أخذها في الاعتبار هي ” رأس المال”، حيث أن فتح صفقة جديد يتطلب المزيد المال، وذلك حتى تتجنب تصفير الحساب بالكامل.

أهم النقاط الأساسية يجب معرفتها قبل بدء التحوط:

- يتم التحوط بشكل استراتيجي وبناء على خطة واضحة وليس بطريقة عبثية.

- لا يقوم بعض متدولي الفوركس بعمليات التحوط، وذلك لأنهم يعتقدون أن التقلب هو جزء ثابت من التداول في الفوركس.

- توجد عدة استراتيجيات لـ التحوط ومن اشهرها التحوط البسيط للفوركس ( التحوط المباشر)، التحوط للعملات المتعددة

- قبل البدء في التحوط في سوق الفوركس، من المهم فهم سوق العملات الأجنبية واختيار زوج العملات المناسب والنظر في مقدار رأس المال المتاح لديك

- من الجيد إختبار استراتيجية الهيدج الخاصة بك قبل البدء في التداول في الأسواق الحية.

الهيدج في الفوركس سلاح ذو حدين!

يختلف التحوط في سوق الفوركس اختلافًا طفيفًا عن تحوط الأسواق الأخرى، حيث أن سوق الفوركس متقلب بطبيعته بعكس الأسواق الأخرى التي تكون أكثر ثباتا مثل أسواق الأسهم والسندات. وبالتالي فإن التحوط في هذه الحالة يعتبر سلاح ذو حدين لأنه من الممكن أن يزيد من الخسارة ولا يحد منها، وبسبب ذلك فأن بعض تجار الفوركس قد يقررون عدم التحوط في صفقاتهم – معتقدين أن التقلب هو جزء لا يتجزأ من تداول العملات الأجنبية – وبذلك فهم يقبلون الخسارة بالكامل دون أي محاولة لتقليل منها.

اخطاء شائعه يقع فيها المتداولين

- فهم الارتباط بشكل الخاطئ ، لا يعني مجرد وجود ارتباط بين أزواج عملات بمقدار +0.70 أنهما سيتداولان في نفس الاتجاه كل يوم. هذا يعني أنهم سيفعلون ذلك بمرور الوقت. أنت بحاجة إلى فهم الفرق بين الاختلافات العادية وانهيارات الارتباط الحقيقية

- خطأ شائع آخر يرتكبه بعض المتداولين وهو تجاهل حجم الفروق. في حالة وجود صفقة أو صفقتين عرضيتين، قد لا يحدث هذا فرقاً كبيراً. ومع ذلك، إذا كان أحد المشاركين في السوق يستخدم استراتيجيات التحوط من العملات الأجنبية على أساس يومي، فإن هذه الأنواع من النفقات يمكن أن تزيد بسرعة وتستهلك جزءاً كبيراً من المدفوعات المحتملة. لذلك، من الضروري العثور على وسيط لديه فروق أسعار معقولة.

- التعقيد الزائد للغاية. لا يلزم وضع التحوط في كل مركز. كما تظهر طريقة المحفظة، يمكنك إنشاء تحوطات بسيطة تغطي مراكز متعددة.

- لا توجد معايير محددة للتحوط. يحتاج المتداولون إلى أسباب واضحة للتحوط. بهذه الطريقة يعرفون متى يضيفونها ويزيلونها. خلاف ذلك، يمكنك أن تجد نفسك مع تحوطات لم تعد تخدم أي غرض.

- عدم إدارة رأس المال. تتضمن معظم منتجات تداول العملات الأجنبية الرافعة المالية. يأخذ البعض قوة شرائية أكثر من البعض الآخر. تأكد من أنك تأخذ هذا في الاعتبار عند اتخاذ مركز إذا كنت قد تحتاج إلى تحوط. أنت لا تريد أن تكون في مركز تخطط فيه للتحوط وليس لديك المال للقيام بذلك.

الإطار الزمني في أي استراتيجية الهيدج في فوركس:

من الناحية النظرية، يمكن استخدام استراتيجيات الهيدج في فوركس مع وضع أي إطار زمني في الاعتبار. ومع ذلك، بالنسبة للمتداولين الذين يستخدمون طرق المضاربة على أساس منتظم، قد يكون هذا أمراً صعباً. مع هذا النمط من التداول في كل ثانية، وبالتالي قد لا يكون فتح 3 صفقات لأغراض التداول التحوطي هو النهج الأكثر عملية.

يمكن أن تعمل تقنيات التحوط في الفوركس بشكل جيد مع المتداولين اليوميين. ومع ذلك، عندما يتعلق الأمر بالتداول طويل الأجل، قد لا تكون الطريقتان الأوليان مفيدتين للغاية. والسبب وراء ذلك هو أن المتداولين قد يتحملون رسوم التبييت لفتح العديد من الصفقات، لذلك يمكن أن تتراكم هذه النفقات وتؤدي إلى خسائر فادحة.

على الرغم من هذه المشكلة، يمكن للمتداولين على المدى الطويل الالتفاف باستخدام الطريقة الثالثة والاستفادة من الخيارات لأغراض التحوط. لا يزال يتعين عليهم دفع علاوة لشراء هذه، ومع ذلك، فهو بديل أرخص بكثير لدفع رسوم التبييت على أساس يومي.

اهتمت الدراسات الاستراتيجية بتساؤلين مهمين يتعلقان بالآليات التي تستخدمها الدول الصغيرة والمتوسطة، التي تفتقد القدر اللازم من الأمن والنفوذ للحفاظ على بقائها وتحسين أوضاعها في إطار النظام الدولي الذي يتسم بالفوضوية، بينما تُوظفه دول الفئة الثانية (القوى المتوسطة) لموازنة الدولة القائد في النظام الدولي أُحادي القطبية. وفي هذا الإطار، ظهر مفهوم “التحوّط الاستراتيجي” (Strategic Hedging)، في أدبيات العلاقات الدولية.